以前一聊到癌症,就馬上聯想到絕症,人人聞之色變。不過隨著醫療技術的進步,現在許多癌症逐漸轉為可控制的疾病,恢復機率和存活率也都提升不少。但可別因為這樣,就降低防癌意識。反而應該這麼想:因為康復機率變高,更需要充足的財力後盾去支撐,否則本來有痊癒的機會,卻因經濟問題而影響生機或拖累家人,那才是最可惜的事。為了不讓憾事發生,在健康風險規劃上仍不能輕忽「防癌」這項環節。

癌症險是什麼?

癌症險又稱「防癌險」,定期和終身皆有,專門理賠癌症醫療花費,依理賠概念可分為較早期的「療程項目型」理賠以及「一次性」理賠兩種。前者除了依照療程給付對應金額外,也可能含有住院補貼和出院療養金;後者除了罹癌後先給一筆錢外,有時還會有較少項的其它定額項目,如標靶藥物、癌症相關手術等。

癌症險能解決什麼?如何挑選才好?

癌症本身雖然可怕,但影響最大的還是治療癌症時的巨大花費,這不僅是一個人的生死問題,有時還會連帶拖垮整個家庭,影響自己親人或下一代的未來。通常癌症患者接受治療時,會有以下這些花費:住院、化學治療、放射性治療、標靶藥物、免疫藥物、各式手術費等等。另外還有一些隱形代價:交通費、看護或親人勞心勞力照顧的成本。這些都可以利用癌整險搭配其它醫療保險的方法來解決。

今昔對比,「療程項目」為主和「一次性給付」為主的防癌保單

早期癌症險多是住院接受療程才給付,這種「療程型」的防癌商品,罹癌初期得到的理賠較少,且每次都必須獲取相關報告文件後才能申請保險金,多少有周轉上的困難,更可能實際需要的療程和保單上的給付項目不同而無法理賠。如今隨科技進步,許多治療方式不一定會住院,例如吃標靶藥物、注射免疫藥物、非住院的手術等,每月動輒數萬至數十萬元,若是只靠早期較陽春的保單一天幾千塊住院補貼,恐怕無法解決問題。

而一次性給付,只要額度夠高,罹癌後就能先自由運用這筆金錢做各種治療,不需擔心能否適用於理賠而影響治療計畫。審視自身的癌症險保單,使其跟上時代腳步讓自己方便運用保險金,便是近年來挑選保單的考量重點。

療程型與一次性給付癌症險簡易重點差異

保證續保+短期+一次性給付,推薦這三點兼顧,防癌不易有漏洞!

壽險公司的定期癌症險大多保證續保,把握此點再挑選含一次性給付功能的短期保單,最後在可負擔範圍裡把額度盡量調高,就不怕罹癌後實際療程和保單給付項目對不上的問題。且定期險較短,方便因應醫學技術逐年調整,配套靈活,也較能確實轉嫁重大支出。

補充!2019年新制影響,不能不懂的差異!

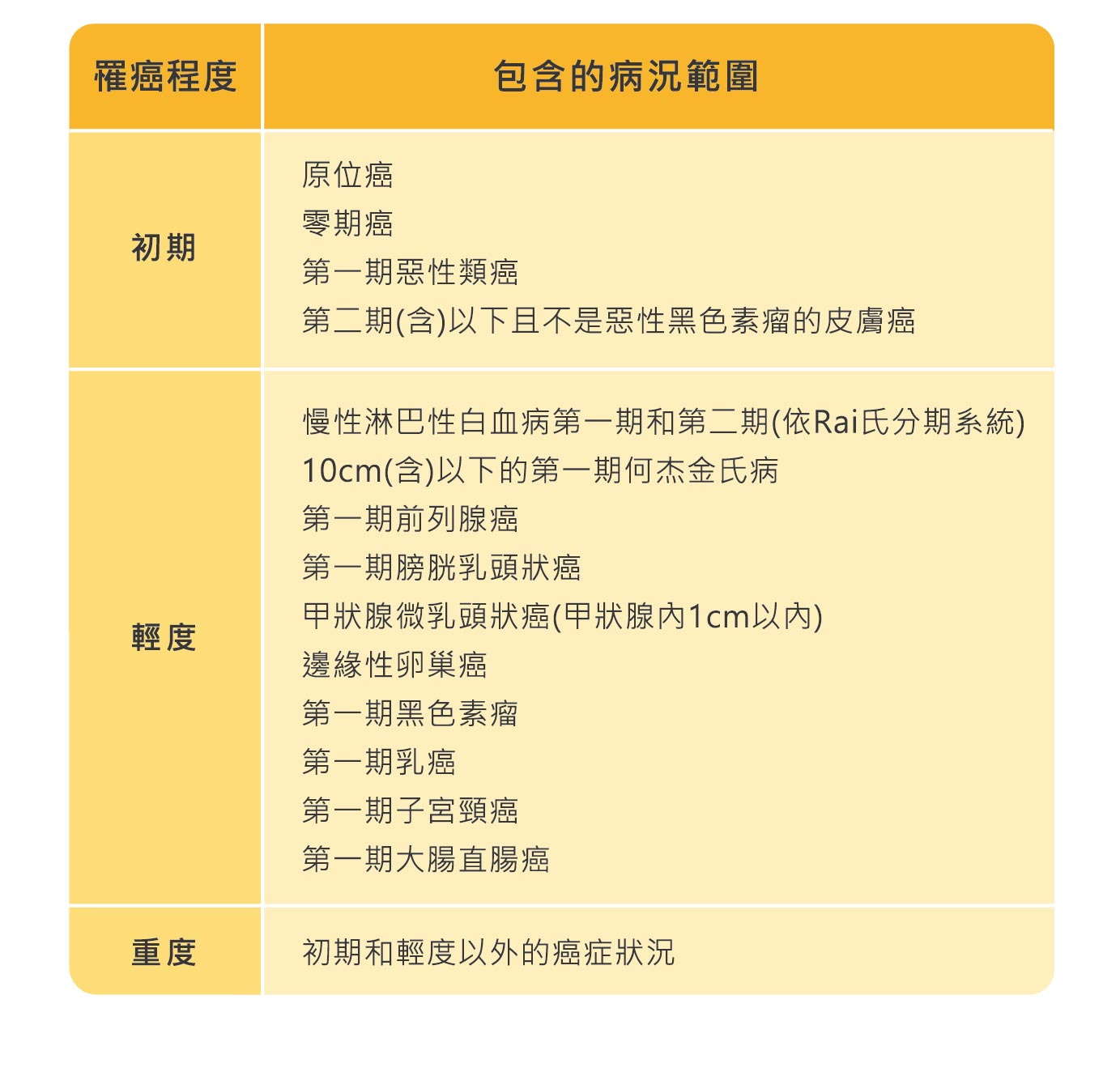

從2019年開始,保險局新制上路,「癌症險」與「重大疾病險」裡的癌症定義有了統一的標準,並把癌症險理賠分成「初期、輕度、重度」三種程度。新制帶來的影響有好有壞,好處是以前一些不賠的情況,例如原位癌、零期癌等,在最新的癌症險裡就被列為「初期」癌症來理賠。

至於對消費者較不利的影響,這裡以女性乳癌第一期為例:在2018年以前投保一次性給付的100萬癌症險保單,經診斷確認後可得到100萬理賠金;但若在2019年投保,就只能得到「輕期」的理賠,大多為主額的二十分之一(不同商品比例可能不同),即20萬元。同樣病況卻只因投保時間不同而有如此大的理賠差距,可見消費者一定要隨時注意最新保險資訊,才不致影響權益。

2019癌症險新制重點一覽表

從上述例子可知病況的程度關係到理賠的額度,因而相當重要,此處把其它癌症病況在新制裡的劃分位置整理如下,方便讀者瞭解。

有了對癌症險的基本認識後,接著就是保單規劃,買多少才合適呢?這得先了解癌症帶來的錢坑究竟有多深,也是下半篇要聊的。購買癌症險商品只是防癌的基本,最好再利用其它險種保單與其互相搭配,才能在醫療支出這方面做到高枕無憂。